Autofiscaliteit

Welke autokosten zijn fiscaal aftrekbaar? Wat is het verschil tussen een bedrijfswagen en een lichte vracht? En hoe zit het met de fiscale aftrek bij leasingwagens? Lees hier alles over autofiscaliteit?

Informatie

- Aftrekbaarheid van bedrijfswagens

- Nieuwe regeling fiscale aftrekbaarheid van PHEV-bedrijfswagens

- Belasting op tankkaarten

- Voordeel alle aard bedrijfswagen

- Fiscale aftrek poolwagen

- Fiscaliteit lichte vracht

- Bijzondere accijnzen op diesel terugvorderen?

- Overzicht steunmaatregelen voor duurzaam transport

Aftrekbaarheid van bedrijfswagens

De fiscale aftrekbaarheid van bedrijfswagens onderging de laatste jaren een aantal wijzigingen, onder meer om duurzamere alternatieven, voornamelijk elektrische wagens, te stimuleren.

Deze afkortingen gebruiken we:

- ICE: wagen met verbrandingsmotor op diesel, benzine, CNG, LPG…

- PHEV: plug-in hybrides

- EV: elektrische wagen

Is een bedrijfswagen nog wel fiscaal aftrekbaar?

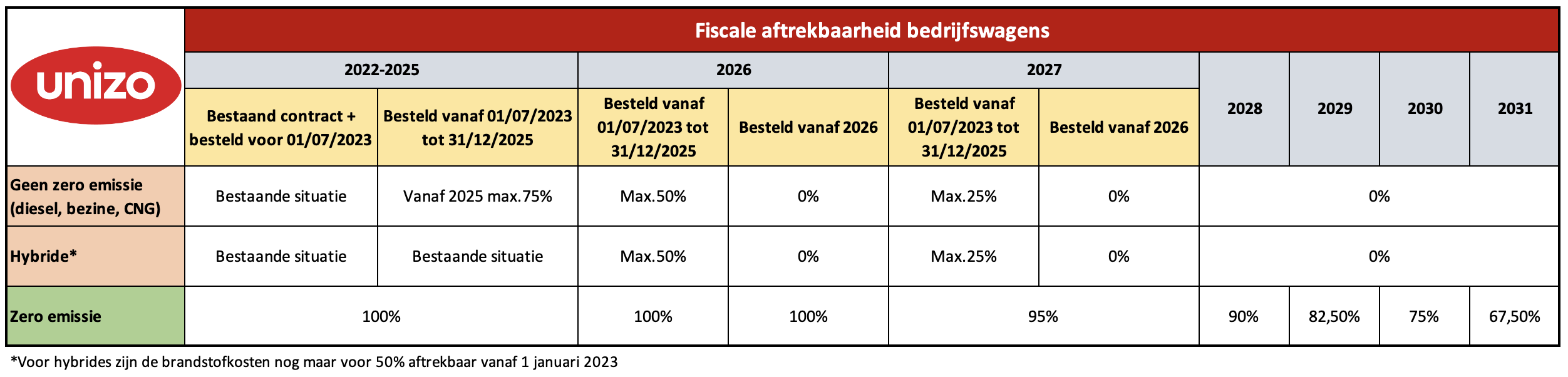

Er werd een hervorming doorgevoerd, waardoor bedrijfswagens zonder uitstoot een hogere aftrekbaarheid kennen dan wagens met CO2-uitstoot. Hierbij speelt vooral de besteldatum een rol om te bepalen welk percentage van aftrekbaarheid geldt.

Wagens besteld tot en met 30/06/2023

Wagens die voor 30 juni 2023 werden besteld, gekocht of geleased blijven aftrekbaar onder het regime dat toen gold. Dat betekent dat zowel ICE, PHEV als EV-voertuigen maximaal 100% fiscaal aftrekbaar zijn als ze ten laatste op 30 juni 2023 werden besteld.

Wagens besteld vanaf 01/07/2023

De fiscale aftrekbaarheid voor wagens besteld vanaf 1 juli 2023 ziet er zo uit:

- ICE:

- ICE- wagens besteld vanaf 1 juli 2023 tot en met 31 december 2025 zijn vanaf 2025 voor maximaal 75% aftrekbaar. In 2026 is de aftrekbaarheid voor ICE’s nog maximaal 50% en in 2027 nog 25%. Vanaf 2028 is er geen fiscale aftrek meer mogelijk.

- ICE-wagens die besteld worden vanaf 1 januari 2026 kunnen niet meer fiscaal afgetrokken worden.

- PHEV's: de federale regering werkt een gewijzigde aftrekbaarheid uit in april 2025 als deel van het paasakkoord. Meer uitleg vind je hier.

- Zero – emissievoertuigen:

- Zero-emissievoertuigen besteld vanaf 1 juli 2023 tot 31 december 2025 blijven 100% fiscaal aftrekbaar. De aftrekbaarheid zal stelselmatig verminderen tot 67,50% voor wagens besteld, gekocht of geleased in 2031.

Let op. Deze tabel is nog niet aangepast aan de nieuwe regeling die in april 2025 door de federale regering werd uitgewerkt als deel van het Paasakkoord.

| Beluister de podcast | ||

|---|---|---|

Fout opgemerkt? Laatst gewijzigd: 15/04/2025

Nieuwe regeling fiscale aftrekbaarheid van PHEV-bedrijfswagens

De federale regering heeft een regeling uitgewerkt voor een gewijzigde aftrekbaarheid van hybride bedrijfswagens. Door deze wijziging wil de regering de overgang naar volledig elektrische bedrijfswagens iets langer rekken, voornamelijk voor de bestuurders die nog moeilijkheden hebben met het laden, bijvoorbeeld in stadscentra.

De regeling ziet er als volgt uit:

De wagen voldoet aan Euro 6e-bis-norm:

- CO₂ ≤ 50 g/km: Maximaal aftrekbaar, plafond gelijk aan elektrische voertuigen. Brandstofkosten aftrekbaar tot eind 2027 (50%), daarna niet meer. Elektriciteitskosten blijven aftrekbaar.

- CO₂ 51-75 g/km: Aftrekbaarheid tot eind 2027 maximaal 75%, daarna 65% in 2028, 57,5% in 2029, en 0% in 2030. Brandstofkosten aftrekbaar tot eind 2027 (50%), daarna niet meer. Elektriciteitskosten blijven aftrekbaar.

- CO₂ > 75 g/km: Beschouwd als "valse hybride". CO₂-uitstoot vermenigvuldigd met 2,5 voor aftrekbaarheid.

De wagen voldoet niet aan Euro 6e-bis-norm:

- CO₂ ≤ 50 g/km: Maximaal aftrekbaar, plafond gelijk aan elektrische voertuigen. Brandstofkosten aftrekbaar tot eind 2027 (50%), daarna niet meer. Elektriciteitskosten blijven aftrekbaar.

- CO₂ > 50 g/km: Aftrekbaarheid tot eind 2027 maximaal 75%, daarna 65% in 2028, 57,5% in 2029, en 0% in 2030. Wordt beschouwd als "valse hybride" en CO₂-uitstoot vermenigvuldigd met 2,5.

En dan nog dit:

- Het regime voor de zogenaamde valse hybrides die voldoen aan Euro 6e-bis-norm geldt ook voor berekening van voordeel van alle aard (VAA).

- Vanaf 1 januari 2026 mogen PHEV’s die niet voldoen aan Euro 6e-bis-norm niet langer als nieuw voertuig worden ingeschreven in België.

Fout opgemerkt? Laatst gewijzigd: 15/04/2025

Belasting op tankkaarten

Wat is de belasting op tankkaarten?

Als werkgever/vennootschap neem je de kosten voor de tankkaarten van de bedrijfswagens van jouw werknemers (geheel of gedeeltelijk) ten laste. Je kan deze kosten echter niet volledig aftrekken. 40% van het voordeel alle aard vormt een bijzondere verworpen uitgave in de vennootschapsbelasting.

Een tankkaart leidt echter niet tot een hoger belastbaar voordeel alle aard in hoofde van je werknemer of de bedrijfsleider (in de personenbelasting).

Mijn werknemer betaalt zelf een tussenkomst in zijn brandstofkosten voor privégebruik. Geldt de regeling dan ook?

Ja. De regeling geldt van zodra je als werkgever/vennootschap, samen met het persoonlijk gebruik van een voertuig, een tankkaart ter beschikking stelt aan je werknemer of bedrijfsleider. Het doet er daarbij niet toe dat de werknemer een gedeelte van de privékosten terug betaalt. Er wordt ook steeds uitgegaan van het (theoretische) volledige voordeel alle aard voor de berekening van de 40%.

Het gaat trouwens niet enkel over tankkaarten: ook als je als werkgever/vennootschap een vaste bijdrage voor brandstofkosten ter beschikking stelt of de bewezen brandstofkosten terug betaalt, geldt de verworpen uitgave van 40%.

En hoe zit het met de tankkaarten van de bestelwagens en de vrachtwagens. Vallen die ook onder dit regime?

Neen. Voor de voertuigen waarbij geen persoonlijk gebruik is voor de werknemer (of bedrijfsleider) verandert er niets.

Ook als je een bedrijfswagen zonder tankkaart ter beschikking stelt van je werknemer of bedrijfsleider, moet je vennootschap een bijkomende belasting betalen. In dat geval vormt 17% van het voordeel alle aard een bijzondere verworpen uitgave in de vennootschapsbelasting.

Fout opgemerkt? Laatst gewijzigd: 06/08/2024

Hoe zit het voordeel alle aard voor bedrijfswagens in elkaar?

Het gratis gebruik van een voertuig door een werknemer of bedrijfsleider, wordt belast via het "voordeel alle aard". Dit wordt bepaald op basis van de cataloguswaarde van het voertuig en de CO2-uitstoot, ongeacht het aantal privé-kilometers.

Wat betekent dit voor jou als bedrijfsleider met een bedrijfswagen of voor je werknemer met een bedrijfswagen?

Het voordeel wordt berekend op basis van de cataloguswaarde en de CO2-uitstoot van de wagen, volgens deze formule:

Voordeel van alle aard = cataloguswaarde x afschrijvingscoëfficiënt x % (CO2-coëfficiënt) x 6/7

Voor inkomstenjaar 2025, aanslagjaar 2026, bedraagt het VAA minimaal 1650 euro. Hieronder lees je hoe je elk van deze drie componenten voor jouw bedrijfswagen kan bepalen.

1ste component: hoeveel bedraagt je cataloguswaarde?

-

Voor nieuwe wagens is de cataloguswaarde de gefactureerde waarde, inclusief de btw en opties, maar zonder rekening te houden met kortingen, verminderingen, afslagen en ristorno’s.

-

Voor tweedehandswagens is de cataloguswaarde de catalogusprijs van het voertuig in nieuwe staat bij verkoop aan een particulier, inclusies de btw en opties, maar zonder rekening te houden met kortingen, verminderingen, afslagen en ristorno's.

Welke catalogusprijs mag je dan eigenlijk in aanmerking nemen?De fiscus heeft een aantal verduidelijkingen gegeven omtrent de catalogusprijs die je in aanmerking moet nemen voor de berekening van het voordeel alle aard:

|

2de component: hoeveel bedraagt je afschrijvingscoëfficient

De cataloguswaarde daalt naarmate de wagen ouder wordt. De oorspronkelijke catalogusprijs wordt daarom vermenigvuldigd met een zogenaamde afschrijvingscoëfficient, op basis van onderstaande tabel:

| Periode verstreken sinds de eerste inschrijving van het voertuig | afschrijvingscoëfficient |

| 0-12 maanden | 100% |

| 13-24 maanden | 94% |

| 25-36 maanden | 88% |

| 37-48 maanden | 82% |

| 49-60 maanden | 76% |

| vanaf 61 maanden | 70% |

3de component: hoeveel bedraagt je CO2-coëfficiënt?

-

De basis-CO2-coëfficiënt bedraagt 5,5% voor een jaarlijks bepaalde referentie-uitstoot.

-

Als de werkelijke CO2-uitstoot hoger ligt, wordt de coëfficiënt verhoogd met 0,1% per bijkomende gram CO2 per kilometer.

- De uiteindelijke coëfficiënt mag nooit minder dan 4% bedragen (bijvoorbeeld voor een elektrische wagen) en nooit meer dan 18%, ongeacht de uitstoot.

Vooral voor duurdere en krachtigere wagens, die logischerwijs ook een hogere CO2-uitstoot hebben, loopt de rekening dus al snel op.

Het voordeel alle aard bedraagt sowieso minstens 820 EUR per jaar (basisbedrag, wordt jaarlijks geïndexeerd).

De referentie-uitstoot wordt jaarlijks herzien, om rekening te houden met de jaarlijkse evolutie van de CO2-uitstoot van het Belgische wagenpark. Voor 2025 geldt: 71 gram CO2-uitstoot voor wagens op benzine, lpg en aardgas, en 59 gram CO2-uitstoot voor dieselwagens.

Wat is het meest interessant voor jou als zelfstandige?

- De regels rond het voordeel alle aard gelden enkel als een bedrijfswagen gratis ter beschikking wordt gesteld. Als je vennootschap een vergoeding aanrekent voor het privégebruik van de wagen, dan wordt het bedrag van deze vergoeding in mindering gebracht van het voordeel alle aard.

- Je kan ook aan de regeling ontsnappen door de wagen of een wagen privé aan te kopen en een kilometervergoeding aan te rekenen aan de vennootschap voor verplaatsingen eigen aan de werkgever.

Het antwoord op de vraag of de privé-aankoop van een wagen voordeliger uitdraait dan het gratis of betalend gebruik van een bedrijfswagen, hangt van een aantal factoren af. Bijvoorbeeld de verhouding tussen het aantal privé-kilometers en het totaal aantal kilometers op jaarbasis.

Het is niet ondenkbaar dat het in sommige gevallen nog altijd gunstiger is om een bedrijfswagen ter beschikking te krijgen dan zelf een wagen aan te kopen.

-

En dit omdat je de kosten voor privé-kilometers afgelegd met een eigen wagen niet in aftrek kan nemen in je personenbelasting.

-

Bovendien moet je zelf opdraaien voor de BIV, de wegenbelasting, de verzekeringspremie, het onderhoud e.d. als je de wagen zelf aankoopt. Als je bijvoorbeeld beslist om de wagen uit de vennootschap te halen en hem privé aan te kopen, moet je er zeker rekening mee houden dat je de wagen opnieuw moet inschrijven. Afhankelijk van het vermogen of de fiscale PK’s van de wagen kan dit – zeker bij nog jonge wagens – een dure aangelegenheid zijn.

-

En heb je een ongeval met je privé-wagen waarbij je aansprakelijk bent, dan zal ook je verzekeringspremie stijgen. Als je een ongeval hebt met je bedrijfswagen, dan is in het slechtste geval de duurdere verzekeringspremie ten laste van de vennootschap, terwijl het voordeel alle aard wel gelijk blijft.

Kortom, maak een zo grondig mogelijke berekening alvorens je zou beslissen om een bedrijfswagen privé over te nemen of om voortaan zelf een wagen aan te kopen. Soms is het sop de kool nog wel waard, ondanks het feit dat de kolen voortaan wat minder groot zullen groeien.

Fout opgemerkt? Laatst gewijzigd: 13/01/2025

Een poolwagen in mijn bedrijf waar iedereen mee rijdt: kan ik die volledig fiscaal aftrekken?

Mijn medewerkers moeten af en toe voor het werk op de baan. Daarom heb ik voor de zaak één poolwagen aangeschaft die mijn medewerkers kunnen reserveren in functie van hun geplande verplaatsingen. Mag ik die wagen voor honderd procent fiscaal aftrekken?

Neen. Zelfs als de wagen uitsluitend gebruikt wordt als functioneel vervoermiddel voor professionele verplaatsingen, gelden de gewone regels voor de aftrek van autokosten. De aftrek wordt procentueel beperkt, rekening houdend met de CO2-uitstoot van de wagen.

Om te bewijzen dat alle verplaatsingen met de poolwagen beroepsverplaatsingen zijn, is het aangewezen om een logboek bij te houden. Daarin noteer je elke verplaatsing, de naam van de medewerker die reed, het doel van de rit en het aantal kilometers. Die gegevens moeten overeenstemmen met de kilometerstand van de wagen, het onderhoudsboekje en het brandstofverbruik.

De btw is maar voor maximum 50% aftrekbaar. Dit geldt ook voor een poolwagen die enkel voor professionele verplaatsingen wordt gebruikt.

Fout opgemerkt? Laatst gewijzigd: 06/08/2024

Een licht vrachtvoertuig: fiscaal voordeliger?

Een bedrijfswagen die je inbrengt als lichte vracht is 100% fiscaal aftrekbaar, in plaats van het beperkt aftrekpercentage dat voor auto's geldt (in functie van de CO2-uitstoot). Om misbruik tegen te gaan, moet die bedrijfswagen wel aan enkele strenge voorwaarden voldoen.

Om fiscaal als lichte vracht te kwalificeren, moet het gaan om een voertuig bestemd voor goederenvervoer waarvan de maximaal toegelaten massa niet meer bedraagt dan 3.500 kilogram. De technische details worden in de wetgeving uitgewerkt.

Een jeep is dus, fiscaal gesproken, geen lichte vracht.

Opgelet: De kwalificatie van je wagen door de DIV als lichte vrachtwagen, betekent niet dat je automatisch geniet van de fiscale voordelen. De fiscus gebruikt immers een strengere definitie van lichte vracht dan de DIV.

Kan ik mijn vrachtwagen of bestelwagen steeds 100% aftrekken als beroepskost in mijn eenmanszaak?

Nee, de vrachtwagen of bestelwagen is enkel een fiscaal aftrekbare beroepskost in de mate dat je het voertuig beroepsmatig gebruikt.

Als je de bestelwagen of vrachtwagen ook gebruikt voor privé–doeleinden, moet je de aftrek proportioneel beperken of jezelf een voordeel alle aard toekennen. Dit geldt bijvoorbeeld voor een bestelwagen voor privé-verhuis, een vrachtwagen met aanhangwagen voor paarden (recreatief).

Fout opgemerkt? Laatst gewijzigd: 20/08/2024

Hoe kan je een deel van de bijzondere accijnzen op diesel terugbetaald krijgen?

Als je een vrachtwagen hebt met een MTM van 7,5 ton of meer dan kan je bij de overheid een deel van de bijzondere accijns voor diesel terugbetaald krijgen. Ook als je met die vrachtwagen vervoer van eigen goederen doet!

De zogenaamde "professionele diesel" beperkt zich dus niet alleen tot vrachtwagens van transportbedrijven.

En ook taxivoertuigen en autocars komen in aanmerking.

Om de terugbetaling aan te vragen heb je 2 zaken nodig:

Eerst moet je een vergunning “energieproducten en elektriciteit” aanvragen – categorie eindgebruiker bij de dienst KLAMA (Klantenbeheer & Marketing) van jouw regio.

Het aanvraagformulier en een verklarende nota met adressen kan je hier downloaden (onder "Energieproducten en elektriciteit" en vervolgens puntje 1)

Eénmaal je de vergunning hebt, moet je aangiftes indienen via de de online applicatie "PDIE” (klik hier).

Fout opgemerkt? Laatst gewijzigd: 29/11/2024

Overzicht steunmaatregelen voor duurzaam transport

Er zijn in ons een land een aantal mogelijkheden om ondersteuning te krijgen voor duurzaam transport. De ondersteuning is verspreid over verschillende beleidsniveaus. Hieronder vind je een overzicht.

BIV en verkeersbelasting

In zowel Vlaanderen, Brussel als Wallonië zijn alle lichte vrachtvoertuigen vrijgesteld van de Belasting op Inverkeerstelling (BIV).

In Vlaanderen is er sinds 1 juli 2017 een vrijstelling van de verkeersbelasting voor lichte vrachtvoertuigen die 100% emissievrij zijn, terwijl de verkeersbelastingen in Wallonië en Brussel, ook voor emissievrije voertuigen, afhangt van de maximum toegelaten massa.

Ecologiepremie+

Een aantal investeringen, opgenomen in een limitatieve lijst, komen in aanmerking voor deze premie. Op vlak van transport zijn volgende investeringen in de lijst opgenomen.

- Aankoop van een licht vrachtvoertuig (max. 3,5 ton) of vrachtwagen met als aandrijving een brandstofcelsysteem op waterstof

- Aankoop van een batterij elektrische autobus, autocar of vrachtwagen

- Aankoop en plaatsing van een elektrisch laadstation (min. 50 kW per laadpunt)

- Ombouw van een dieselvrachtwagen naar een vrachtwagen op waterstof met dual fuel (waterstof-diesel) verbrandingsmotor

De premie wordt bepaald op basis van de aankoopprijs, het ecologiegetal en de ecoklasse. Een licht vrachtvoertuig op batterijen komt niet in aanmerking.

Alle informatie vind je op de website van VLAIO.

LEZ-premies

In Brussel, Antwerpen en Gent zijn er momenteel lage emissiezones. Enkel in Brussel en Gent kan je een beroep doen op een bepaalde ondersteuning.

Brussel Hoofdstedelijk Gewest

Het Brussels gewest voorziet een premie voor zelfstandigen en kmo’s met minstens één actieve vestiging in het Brussels Hoofdstedelijk Gewest die een licht bedrijfsvoertuig moeten vervangen dat niet meer de Brusselse LEZ mag rijden. De premie is opgebouwd op basis van de bestaande en toekomstige normen van de LEZ en is hoofdzakelijk gericht op het vervangen van een oud voertuig door een elektrische variant (tenzij voor 01/01/2025: kan ook categorie N1 klasse II of klasse III zijn). Het voertuig moet benut worden in het BHG.

De premie bedraagt maximaal 15.000 euro voor een nieuw bedrijfsvoertuig dat men koopt of leaset om het oude bedrijfsvoertuig te vervangen door een milieuvriendelijk model. De premie kan ook worden gebruikt voor de aankoop en installatie van een laadpunt.

De details van de premie vind je op de website van het Brussels Hoofdstedelijk Gewest.

Gent

De stad Gent kent geen premies toe aan ondernemers om hun lichte vrachtvoertuigen die de LEZ niet meer (zullen) binnen mogen te vervangen door emissievrije voertuigen. Er zijn wel subsidies tot 500 euro per laadpunt, tot 3000 euro voor de aankoop of lease van elektrische taxi’s en tot 4500 euro voor de aankoop of lease van een elektrische wagen die men deelt via een autodeelorganisatie.

Antwerpen

Er zijn in Antwerpen geen premies voorzien.

Fout opgemerkt? Laatst gewijzigd: 21/08/2024